HUB Pregled 3/2020 preuzmite ovdje

Podaci o kreditnoj aktivnosti zaključno s mjesecom srpnjem pokazuju da izbijanje pandemije i recesije u Hrvatskoj nije dovelo do smanjenja kreditne aktivnosti. Kreditnu aktivnost možemo mjeriti na nekoliko načina – preko stanja ukupnih plasmana u bilancama banaka, preko stanja kredita po pojedinim sektorima, uz pomoć iznosa novoodobrenih kredita i uz pomoć obračuna kreditnih transakcija. Svi spomenuti načini mjerenja upućuju na isti zaključak: nakon početka krize u ožujku 2020. banke su održale kreditnu aktivnost približno na pred-kriznoj razini, a u nekim tržišnim segmentima, kao kod stambenih kredita stanovništvu, kreditni rast je ubrzan.

Ukupni plasmani banaka iznosili su 234,3 milijarde kuna potkraj srpnja, što je 3,8% više nego u srpnju 2019. Jednostavni prosjek međugodišnjih stopa rasta za prvih sedam ovogodišnjih mjeseci također je iznosio 3,8%, dok je isti pokazatelj za prvih sedam mjeseci 2019. iznosio 2,7%.

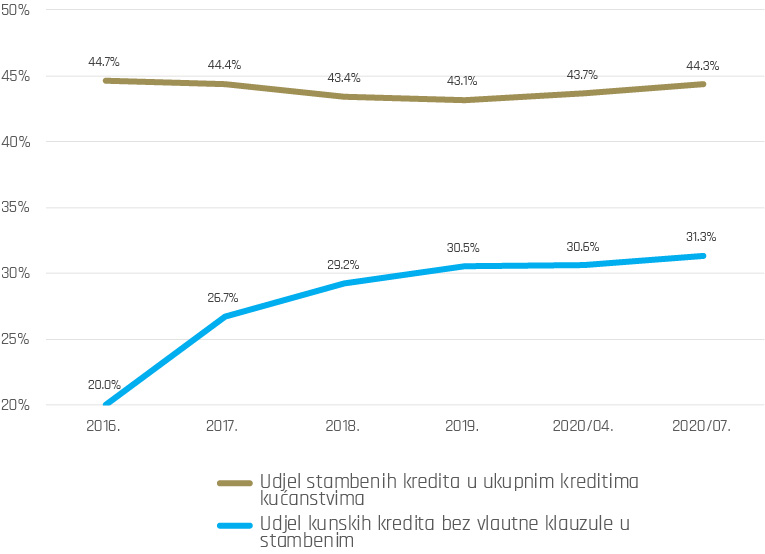

Ukupni krediti odobreni kućanstvima iznosili su oko 135 milijardi kuna potkraj srpnja, što je 4,1% više nego u srpnju 2019. i 0,5% više nego prije izbijanja krize COVID-19 potkraj veljače. Stambeni krediti su zabilježili rast od visokih 8,8% u odnosu na srpanj prošle godine. O održavanju ovog segmenta kreditne aktivnosti u krizi svjedoči stopa promjene u odnosu na zadnji pred-krizni mjesec veljaču, koja iznosi 3,4%. Podaci u tablici na kraju uvoda i na prvoj slici pokazuju da je ove godine zbog tržišne aktivnosti znatno povećan udjel stambenih u ukupnim kreditima stanovništvu (s 43,1% na 44,3%), pri čemu je rastao i udjel čistih kunskih stambenih kredita (s 30,5% na 31,3%).

Krediti poduzećima iznosili su 85,6 milijardi kuna na kraju srpnja, što je 5% više nego u srpnju 2019. i 2,2% više nego prije izbijanja pandemije u veljači. Krediti su naglo povećani na samom početku zatvaranja u ožujku, kada su mnoga poduzeća pohrlila po kredite za likvidnost kako bi lakše prebrodila zatvaranje gospodarskih aktivnosti.

Stanja kredita u bilancama često ne prikazuju stvarnu sliku zbog promjenjive dinamike otplata, učinaka vrednovanja i prodaja kreditnih portfelja. Stoga je zanimljivo promatrati kreditne tokove. Bruto novoodobreni krediti poduzećima u razdoblju od ožujka do srpnja dosegnuli su 64,4 milijarde kuna, što je za čak 31,2% više od bruto novoodobrenih kredita u istom razdoblju 2019. Banke su zadovoljile naglo povećanu potražnju za kratkoročnim kreditima za likvidnost, od kojih je dio u međuvremenu vraćen, kao i potražnju za refinanciranjem starijih kredita. Otud potječe velika razlika između stopa rasta novoodobrenih (tok) i neto kredita u konsolidiranoj bilanci bankarskog sustava (stanje). Nasuprot tome, u sektoru stanovništva nije zabilježeno pojačano oslanjanje na kratkoročne izvore financiranja (prekoračenja, kreditne kartice i sl.) te je bruto tok novoodobrenih kredita u istom razdoblju blago smanjen za oko 1%.

Krediti stanovništvu također su se nalazili pod slabijim utjecajem zahtjeva za moratorije i refinanciranje proteklih mjeseci. Prema podacima HNB-a do kraja srpnja pravne osobe su zatražile moratorije ili refinanciranje za izloženosti u iznosu od oko 29 milijardi kuna, od čega su posebne mjere odobrene u iznosu od 24,8 milijardi ili 85,6% od ukupno zatraženog iznosa i 29% od ukupnog portfelja kredita nefinancijskim društvima. Građani su podnijeli zahtjeve u iznosu od mnogo manjih 9,3 milijarde kuna, od čega su mjere odobrene za izloženosti u iznosu od 7,7 milijardi kuna ili 82,8% od ukupno zatraženog iznosa i 5,7% ukupne kreditne izloženosti. Preostali zahtjevi nisu svi odbijeni već su se većinom nalazili u obradi u trenutku prikupljanja statistike.

O stvarnim kreditnim tokovima najbolje je zaključivati na temelju podataka o neto kreditnim transakcijama, koji od novoodobrenih kredita oduzimaju otplate (te stoga nisu pod utjecajem refinanciranja) i učinke vrednovanja. Neto kreditni tokovi izrazito variraju na mjesečnoj razini pa ih zbog toga promatramo uz pomoć 12-mjesečnog prosjeka. Podaci na slici pokazuju da unatoč uzletu kreditiranja države, što je očekivani trend u krizi, nije došlo do istiskivanja kredita privatnom sektoru. Prosjeci za neto kreditne tokove stanovništvu i poduzećima zadržali su se u pozitivnoj zoni i do srpnja nisu pokazali očitu tendenciju smanjenja.

Može se zaključiti da su banke u Hrvatskoj u prvoj fazi krize održale kreditnu aktivnost približno na pred-kriznoj razini, a u nekim tržišnim segmentima, kao kod stambenih kredita stanovništvu, kreditni rast je ubrzan.